跌停!跌停!这类基金紧急提示风险

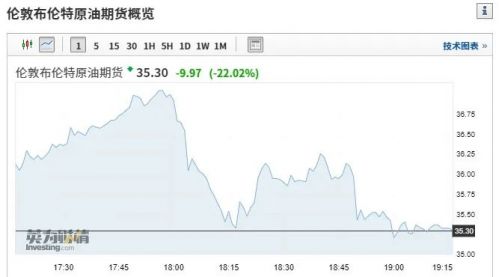

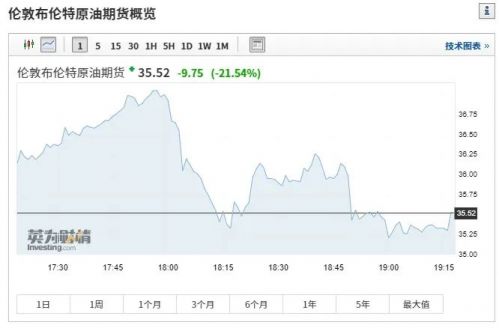

3月9日,布伦特原油期货大幅跳空低开,盘中一度跌超31%。受此影响,当日国内市场开盘之后,场内原油基金集体跌停。

值得注意的是,近期由于外汇额度限制,部分原油QDII基金场内出现较高溢价,二级价格大幅波动下,业内人士提醒投资者注意套利风险。

场内原油基金集体跌停

上周五,欧佩克及其以俄罗斯为首的非欧佩克减产同盟国在维也纳举行的谈判未能达成协议,俄罗斯反对欧佩克提出的大幅减产以稳定油价的提议。随后,沙特开始增产,并大幅下调4月份原油销售价格。

石油减产协议谈判破裂,引发国际市场油价暴跌。3月9日,布伦特原油期货大幅跳空低开,开盘跌25%,随后跌超31%,报32.14美元/桶, WTI原油期货跌幅迅速扩大至27%,至30.07美元/桶,截止北京时间3月9日19点,两大原油期货走势逐渐缩小至20%附近。

国际油价异动也传导至国内市场,沪深两市跟踪原油相关品种的QDII基金二级市场开启集体跌停模式,其中,华宝油气、华安石油基金、南方原油、诺安油气4只基金大跌10%,易方达原油基金、嘉实原油、广发石油跌幅均超过9.9%。

截止收盘,在跌停价上,华宝油气的“卖一”席位上仍挂有382.67万元卖单,南方原油“卖一”席位的卖单也高达46.69万元,易方达原油基金“卖一”上的卖单也接近20万元。

从成交金额上看,7只原油基金合计成交金额1.68亿元,相比上一交易日增长5.4%,其中华宝油气成交金额7257万元,相比上周五有所放量,上周五华宝油气成交金额6156万元。

一位基金公司人士介绍,国内原油QDII基金大致分为两类,一类是股票型基金,主要投资海外的相关石油指数成分股;另一类是FOF基金,以海外原油ETF为主要投资目标。“尽管QDII基金在国内二级市场上的交易价格有10%涨跌停板限制,但实际上,QDII跟踪的这些海外标的走势并没有涨跌停板限制,若是国际油价继续大跌,原油QDII基金净值有跌幅超过10%的可能。不过,QDII净值一般是T+2个工作日披露,3月9日的基金净值需到3月11日(最快3月10日晚间)才能知晓。”

业内建议投资者谨慎参与套利

事实上,最近一段时间,由于QDII额度紧缺,部分原油QDII基金暂停申购或暂停大额申购,导致相关基金溢价率走高。

尤为引起市场关注的是华宝油气,该基金自2月下旬以来的场内价格与基金净值发生了大幅偏离,持续呈现高溢价率状态,溢价率一度飙升至22.33%,此外,广发石油基金溢价率也曾接近17%,南方原油基金场内溢价率也一度超过5%。截止3月6日,华宝油气溢价率19.70%,广发石油、南方原油的溢价率分别为5.21%、3.56%。

较高的溢价率也吸引部分投资者入场进行溢价套利,不过,有业内人士提醒,对于普通投资者而言,参与目前原油QDII基金套利要相对谨慎。

“目前已有原油QDII场外份额转场内需要T+2工作日,而若是投资者现在才申购QDII份额,份额还需等T+3个工作日才可用于转托管,申购套利所需时间较长,在此期间,若是基金净值跌幅扩大,还会带动二级市场价格继续下跌,导致溢价率发生变化。此外,套利还需要考虑市场流动性,极端情况下,原油QDII处于跌停价时,也存在基金份额无法卖出的风险。”一位业内人士介绍,“当然,若是投资者认为目前原油价格具有中长期投资价值,也可以适当认购相关基金,但须注意防范风险。”

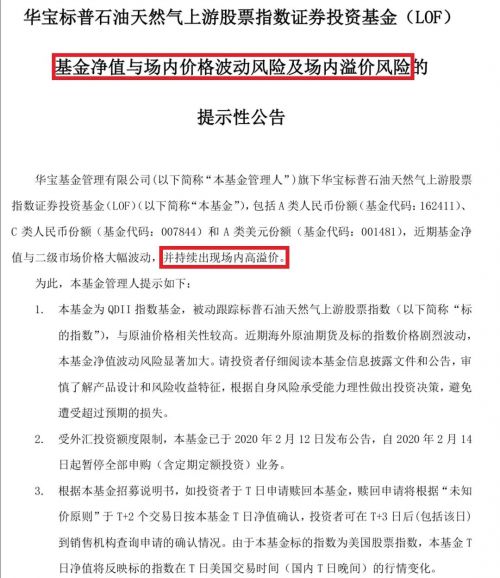

近期,基金公司也多次提醒原油QDII溢价风险,华宝基金最新发布了华宝油气基金净值与场内价格波动风险及场内溢价风险的提示性公告,公告中称,受外汇投资额度限制,该基金已于 2020 年 2 月 12 日发布公告,自 2020 年 2 月 14日起暂停全部申购业务。近期基金净值与二级市场价格大幅波动,并持续出现场内高溢价。

对此,华宝基金提示:该基金为 QDII 指数基金,被动跟踪标普石油天然气上游股票指数

,与原油价格相关性较高。近期海外原油期货及标的指数价格剧烈波动,基金净值波动风险显著加大。投资者需根据自身风险承受能力理性做出投资决策,避免遭受超过预期的损失。

中长期油价仍由需求端驱动

未来原油市场走势如何,海外原油市场波动对国内各类资产会有怎样影响?各大机构也第一时间进行解读。

招商基金称,从需求端分析,海外疫情扩散将从两方面影响石油需求,一是交通出行用的汽柴油、煤油需求下滑,二是炼厂运营的原油加工进口需求下滑。供给端上看,油价下跌以来,被市场寄予希望的OPEC+会议最终谈崩,OPEC及非OPEC产油国未能就进一步减产达成共识,油价跌势加剧。海外疫情扩散对石油需求端继续产生较大影响,石油短期供给过剩趋势不改,价格向下风险较大。

建信基金认为,目前市场最为担忧的是原油再次陷入新一轮的市场份额争夺大战,导致原油价格连续两日暴跌。周一电子盘开盘时段油价暴跌,Brent最大跌幅31%,WTI最大跌幅27%,现报Brent 33.93美元/桶,WTI 35.29美元/桶。从需求端来讲,目前中国的疫情已经基本得到控制,中国生产复工持续恢复,需要重点关注海外、特别是美国的疫情情况。从供应端来看,如果OPEC+没有任何新的减产计划,那么市场将会陷入新一轮市场份额争夺中。Brent现在报价约34美元,与2016年的最低价27美元相距不远,低油价对各产油国来说都是不可承受之重。短期需要密切关注OPEC+是否有供应缩减计划,中长期油价还是由需求端驱动。

南方基金表示,目前沙特宣布调低油价并增加产量,对短期内的原油价格会造成实质性冲击。OPEC、俄罗斯、美国等多方的博弈将增加油价不确定性,预计油价会维持一段时间的低位震荡。在投资上,投资者在控制风险的同时也应留意可能的投资机会,可逢低关注原油类基金。

“理论上,中国是原油净进口国,因此油价的下跌有助于降低我们的进口成本和通胀预期,有利于债券利率的下行。”广发基金宏观策略部副总经理武幼辉博士分析。

不过,在武幼辉看来,原油价格的下跌一般并不利于国内股票市场。“主要原因在于,原油价格的下跌往往反应了全球需求的疲软,国内部分周期相关公司的企业盈利面临下行压力;从金融市场的传导来看,原油价格的暴跌会打压美股,而美股和A股在产业映射和风险偏好上存在联动。”